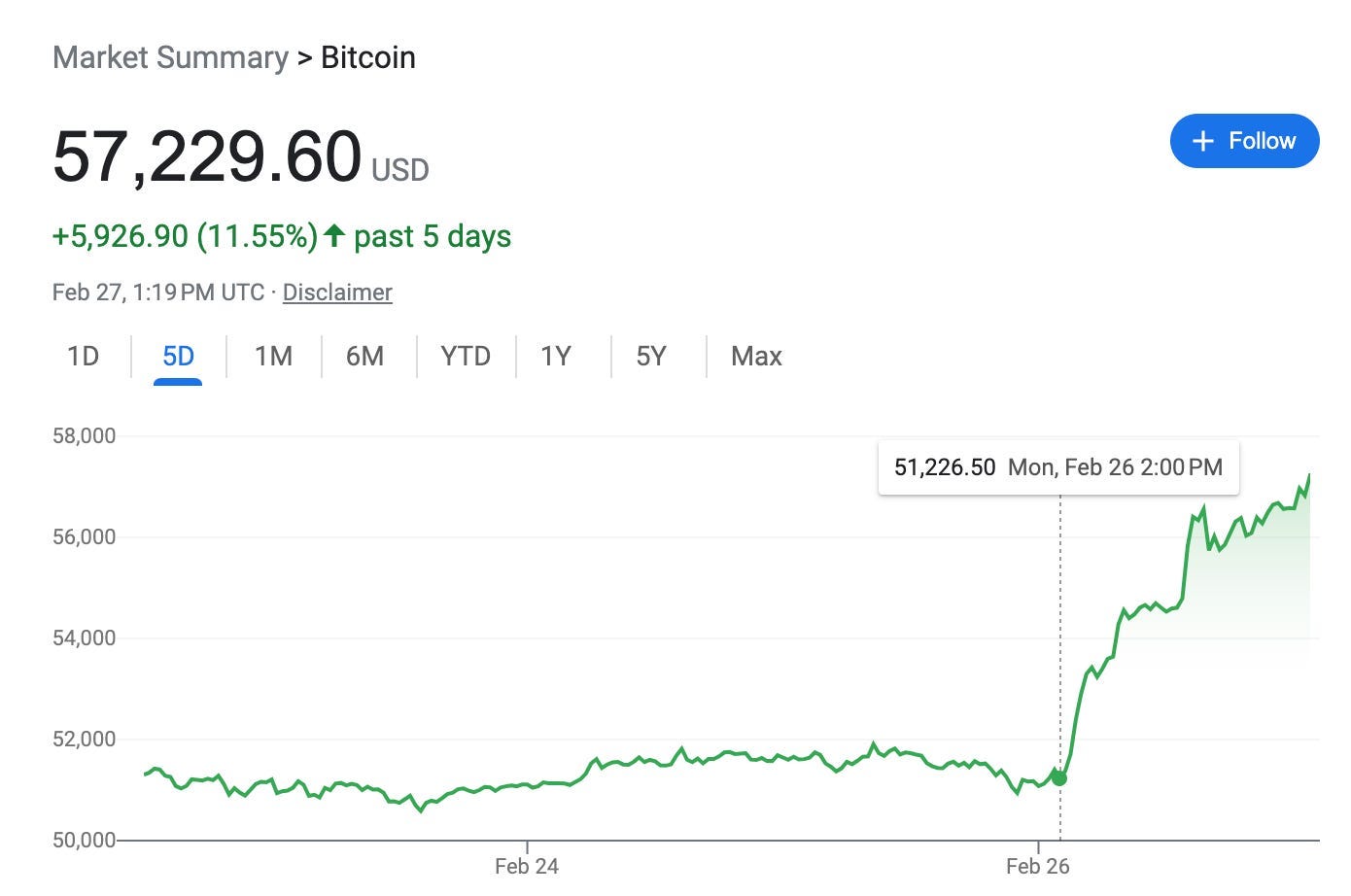

Bitcoin is gisteren verticaal gegaan. De digitale valuta steeg de afgelopen 24 uur metmeer dan 11,5%. Dit soort prestaties zijn zeldzaam in financiële markten, vooral als er geen duidelijke katalysator is, zoals een winstaankondiging of fusie- en overname-activiteit.

Dus waarom is bitcoin de afgelopen weken zo snel gestegen?

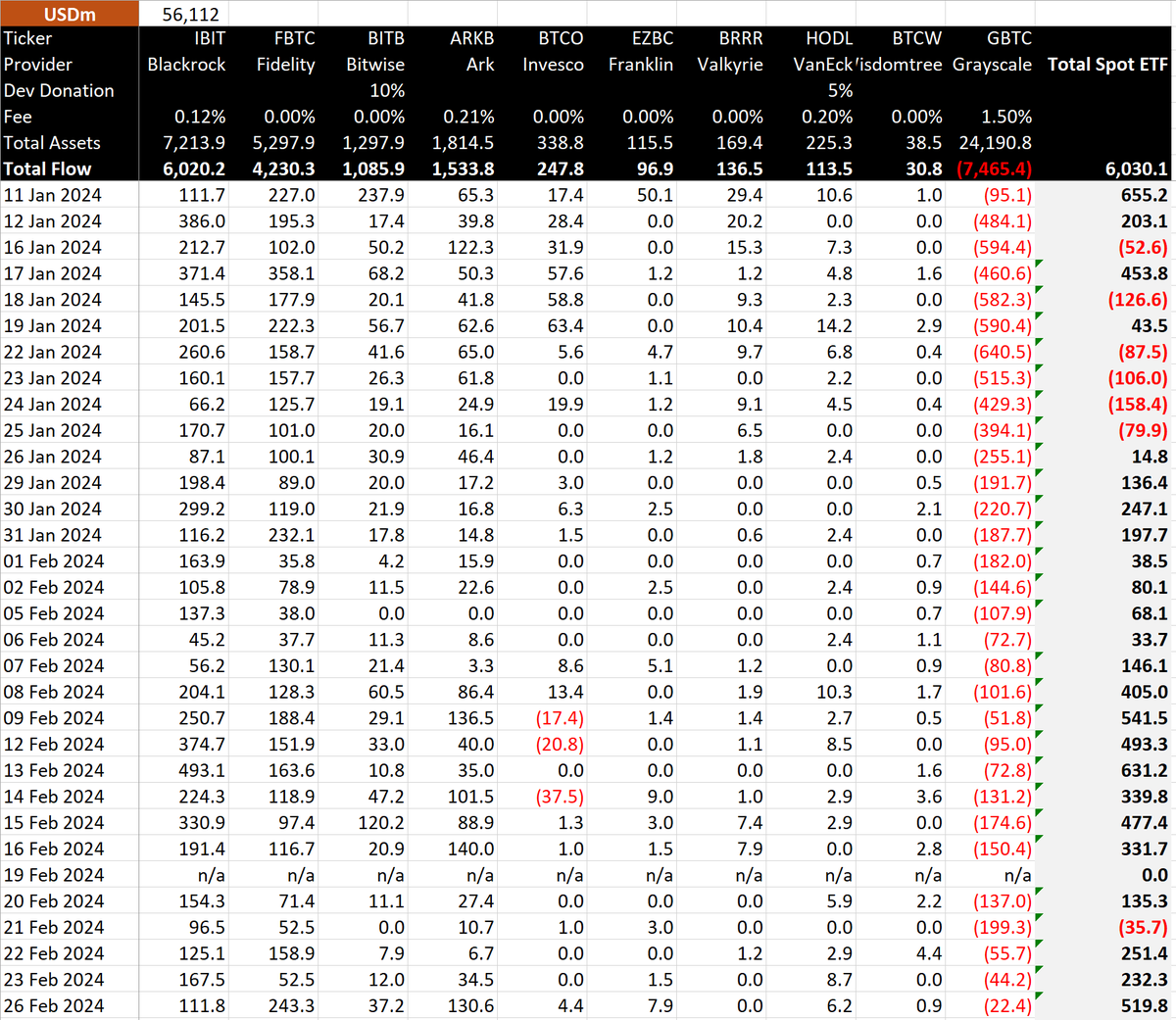

Het gebruikelijke antwoord is dat de bitcoin spot ETF’s hebben geleid tot een aanzienlijke vraag naar de activa. Dit antwoord is niet verkeerd. Gisteren zagen we een netto-instroom van $ 520 miljoen in de ETF’s.

Zoals de mensen van Bitmex Research opmerkten, is dat 9.510 bitcoin aan netto-instroom als je de kapitaalstroom in bitcoin waardeert. Om het in perspectief te plaatsen: het bitcoinnetwerk produceert netto 900 nieuwe bitcoins per dag. Er is dus meer dan 10x meer vraag naar bitcoin dan het netwerk dagelijks kan produceren.

Dat gebrek aan evenwicht tussen vraag en aanbod zou niet schokkend zijn als we het zouden evalueren tijdens de eerste paar dagen van de ETF lancering. Maar we zijn nu 45 dagen na de ETF lancering, dus het onevenwicht in de vraag van 10x is verbijsterend.

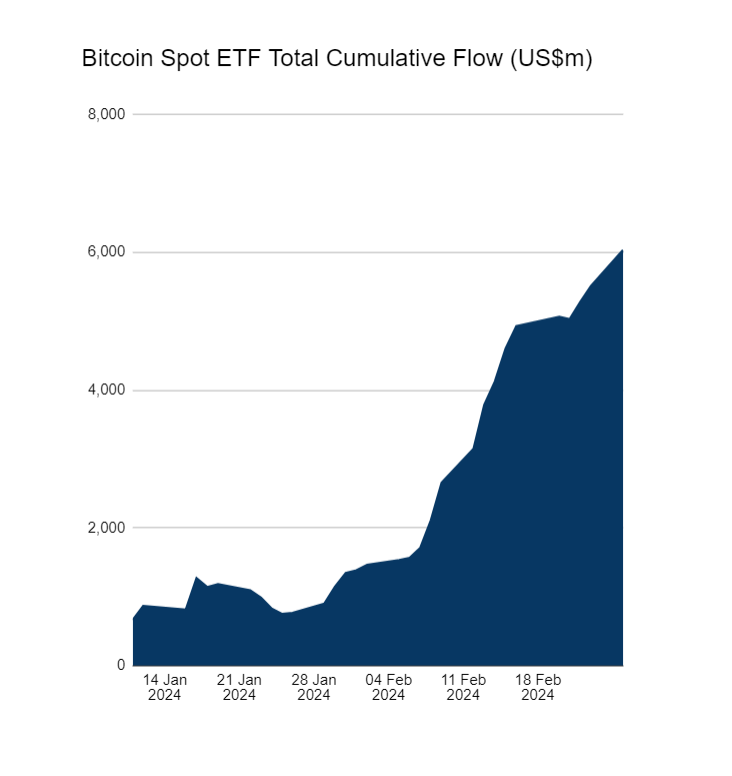

De ETF’s hebben ook officieel meer dan $ 6 miljard aan cumulatieve netto-instroom sinds de lancering overschreden. Het fonds van Blackrock heeft $7,2 miljard aan activa als leider en er zijn 5 ETF’s met minstens $1 miljard aan AUM (Assets Under Management). De lancering van de bitcoin spot ETF’s was de grootste lancering van een ETF in de geschiedenis door bijna elke meting.

Dit brengt ons bij de belangrijkste vraag – waarom kopen zoveel mensen bitcoin op dit moment?

Het gemakkelijke antwoord zou een versie zijn van “de instellingen willen geld verdienen en nu ze de best presterende activa van de afgelopen 15 jaar kunnen kopen, gaan ze zoveel kopen als ze kunnen”. Er zit een kern van waarheid in die verklaring, maar ik denk niet dat het het volledige verhaal is.

Er is zelfs een verborgen detail dat de meeste mensen over het hoofd zien en waar je misschien wel bang van wordt.

Wat als mensen bitcoin kopen omdat we een opleving van de inflatie gaan zien en beleggers zich voorbereiden op de inflatieschok voor hun portefeuille?

Ik zal het uitleggen.

Laten we eerst teruggaan naar 2020. De pandemie had de economie in haar greep. Overheidsfunctionarissen en centrale bankiers grepen in met ongekende monetaire en fiscale stimuleringsmaatregelen. Miljarden dollars aan liquiditeit klotsten door de economie.

Het gespreksonderwerp van de staat was om je geen zorgen te maken over inflatie, wat later werd gevolgd door “inflatie is van voorbijgaande aard”. Geavanceerde beleggers lieten zich echter niet misleiden. Paul Tudor Jones en Stanley Druckenmiller zeiden op CNBC “de inflatie komt eraan!”. Ze zeiden allebei dat ze bitcoin kochten omdat ze geloofden dat inflatie het snelste paard zou zijn in de categorie inflatiehedge.

Dat was een juiste voorspelling.

De prijs van Bitcoin lag rond de $8.000 in de zomer van 2020 en de inflatie was minder dan 2%. In maart 2021, minder dan 1 jaar later, werd bitcoin verhandeld voor $64.000. Die prijsstijging van 8x was toe te schrijven aan een paar dingen, maar een belangrijke reden was dat markten toekomstgericht zijn.

Beleggers zagen dat er inflatie op komst was, dus begonnen ze hand over hand bitcoin te kopen. Ze wilden beschermd zijn als de inflatie kwam. Onthoud dat beleggers niet wachten tot de inflatie komt voordat ze inflatiehedge-activa kopen. Ze kopen ze in afwachting.

En er is een sterk argument dat beleggers dat nu weer doen.

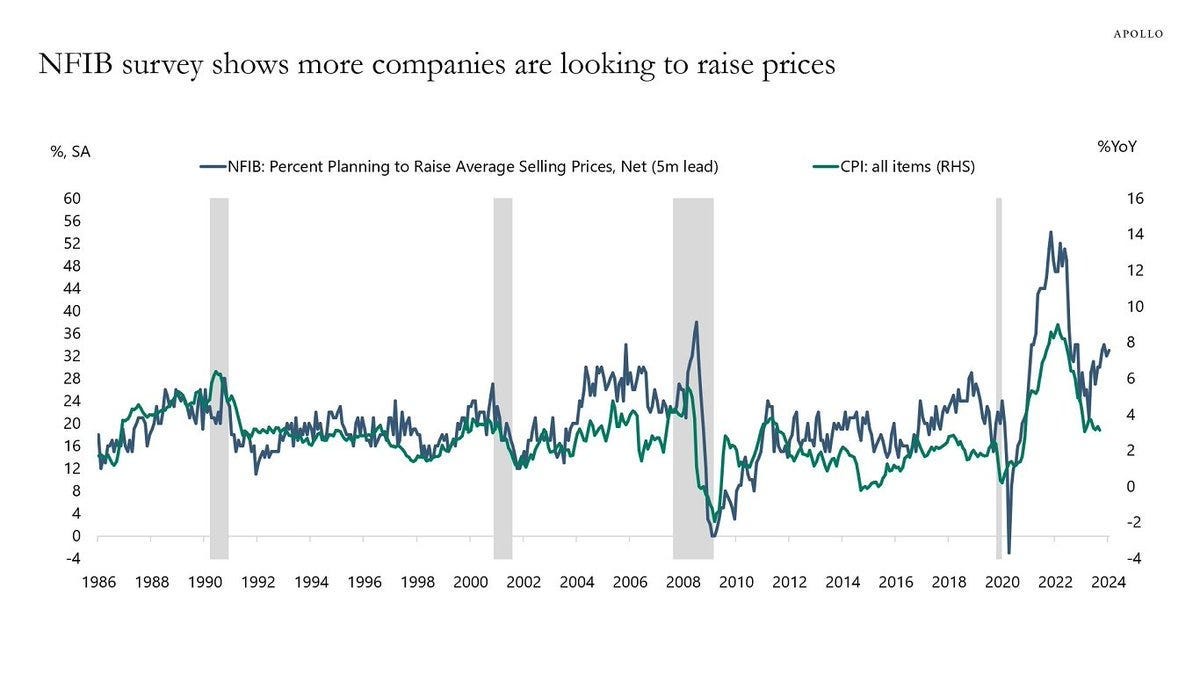

De Fed heeft onvermoeibaar gewerkt om de inflatie omlaag te krijgen. De media hebben gevierd dat de CPI op jaarbasis agressief blijft dalen. Maar dat is geen eerlijke evaluatie van de situatie.

Volgens Winfield Smart “is het opnieuw opduiken van inflatie vandaag een reëel risico. De ISM-dienstenprijzen zijn een nauwkeurige voorlopende indicator voor inflatie. En die is net sterk gestegen .”

Het belangrijkste is dat Brent Donnelly erop wijst dat bedrijven nog steeds hun prijzen willen verhogen. Dit is de ultieme maatstaf voor toekomstige inflatie – als bedrijven hun prijzen blijven verhogen, maakt het niet uit wat de Fed doet.

Het risico dat de inflatie terugkeert, wordt dus elke dag groter. Sommige beleggers kopen bitcoin in afwachting van die situatie. Het nieuwe investeringsvehikel via ETF’s geeft meer kapitaal de mogelijkheid om deze activa te gebruiken dan op enig ander moment in de geschiedenis.

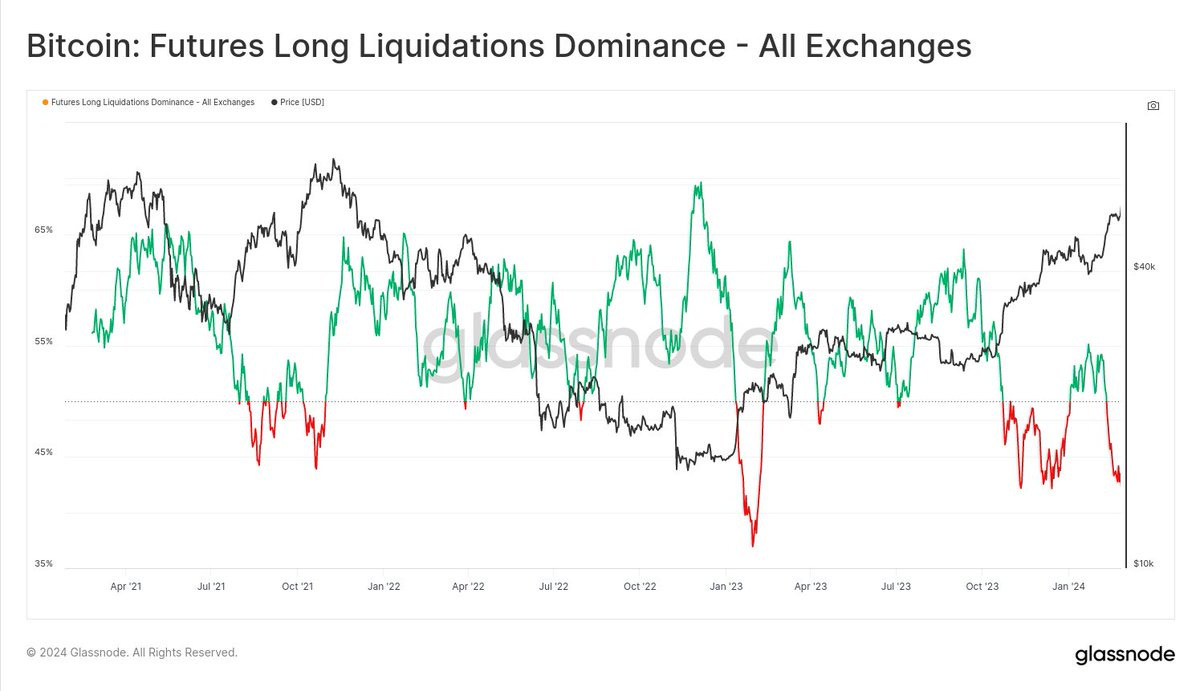

Terwijl dit kapitaal binnenstroomt, worden de vele beleggers die short zaten in bitcoin geliquideerd. Bitcoin-analist Checkmate legde uit door te zeggen: “ Weet je wat deze rally onderscheidt van de laatste keer dat bitcoin $57.000 bereikte in 2021? Deze keer blijven short-sellers inzetten tegen de heersende uptrend, met liquidatie als resultaat. Op echte bullmarkt pieken zijn het de versterkte longposities die worden weggevaagd. Op dit moment zijn het de shorts .

Dit is reflexiviteit op zijn best. De markt begint het activum te achtervolgen dat van hen wegloopt. De slimme beleggers zetten de trend in gang, maar de volgers duwen alles verder en sneller dan eerder voor mogelijk werd gehouden.

Will Clemente schreef gisteren: “ Iedereen die een Bitcoin ETF heeft gekocht, is nu minstens 15% hoger, omdat de handel slechts 25% verwijderd is van prijsvorming. Elk pak dat wachtte om te zien of de ETF’s impact zouden hebben, zullen snel momentumkopers worden. Dan zullen de kopers van de all time high breakout volgen. Reflexiviteit .”

Daar ben ik het helemaal mee eens.

De bitcoin ETF’s krijgen de meeste aandacht omdat de instroom van kapitaal kwantificeerbaar is. Ze hebben alle verwachtingen overtroffen. Het is leuk om te zien hoe Wall Street de prijs van bitcoin opdrijft om bitcoinhouders hun munten te laten verkopen.

Maar geloof niet in het verhaal dat deze rally alleen te maken heeft met wat speculatieve interesse van grote kapitaaltoewijzers. Er ligt een groot risico van inflatie op de loer in de donkere hoeken van de economie. Veel beleggers hebben dit verhaal al eerder gezien en laten zich geen tweede keer voor de gek houden.

Inflatie. ETF’s. Media-aandacht. Geliquideerde shorts. Reflexiviteit.

Satoshi had het niet beter kunnen bedenken.